直近の業績を見てみよう

2023年度(2024年1月期)の業績

(2024年3月1日更新)

2023年度(2024年1月期)の業績

2024年3月1日更新

2023年度の業績概要について教えてください。

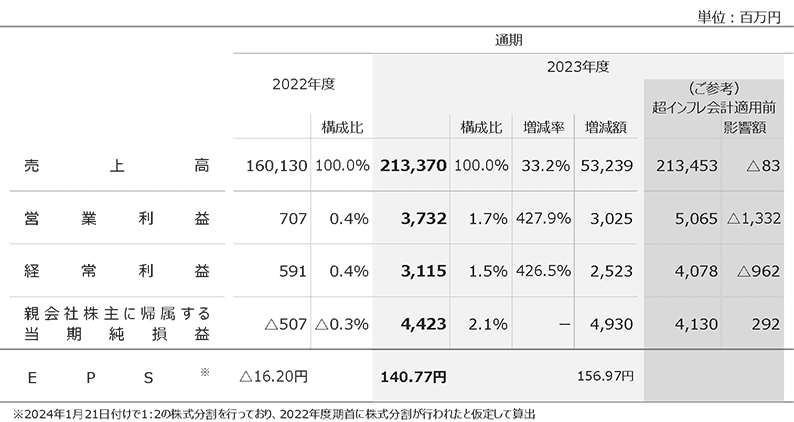

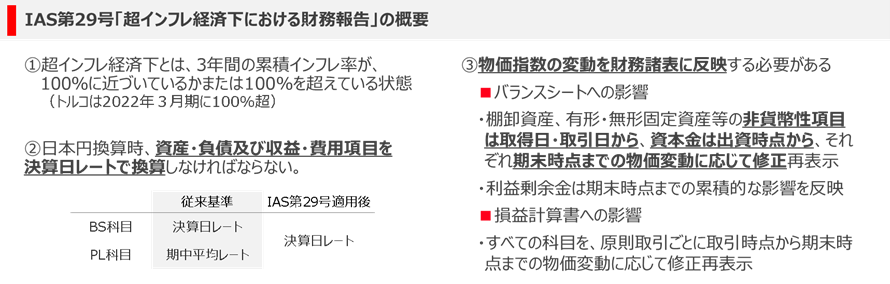

2022年度より、トルコ子会社においてIAS29号「超インフレ経済下における財務報告」(以下、「超インフレ会計」/詳細はこちらをご覧ください)が適用されたことにより、売上高、営業利益を含め、財務諸表の各項目の調整を行っています。

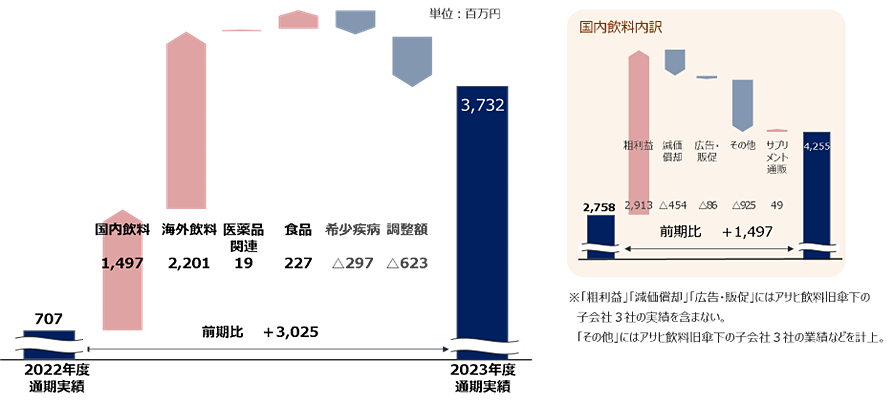

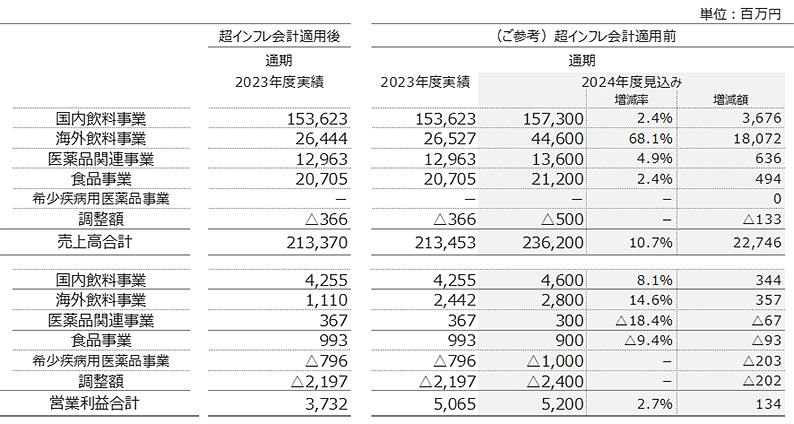

2023年度の連結売上高は、前年同期比33.2%増の2,133億円、営業利益は前年同期比427.9%増の37億円となりました。育成中で売上計上のない希少疾病用医薬品事業を除く全てのセグメントにおいて、価格改定による効果があらわれたことで増収・増益となりました。

売上面については、アサヒ飲料株式会社(以下、アサヒ飲料)との自動販売機事業に関する包括的業務提携のもと、2023年1月にダイナミックベンディングネットワーク株式会社を設立したことにより、アサヒ飲料傘下にあった3社が新たに連結対象になったことにより、大幅増収となりました。

利益面については、各セグメントにおいて原材料高騰による影響を受けたものの、特に国内飲料事業において価格改定による効果があらわれたほか、海外飲料事業で収益性を大きく改善したことにより増益となりました。

2023年度決算の概要

2023年度の営業利益の増減要因(前年同期比)

国内飲料事業

連結対象の子会社が増えたことに加え、2022年10月及び2023年5月に実施した価格改定があらわれたこと、2023年11月に実施した価格改定の効果も一部寄与したことで、大幅増収となりました。なお、子会社増加効果を含まない基準でも、価格改定による効果で増収となりました。

利益面では、容器・資材を中心に原材料価格高騰による影響を受けたものの、価格改定による増収効果で吸収し、増益となりました。

海外飲料事業

主力のトルコ飲料事業の好調な業績が牽引し、過去最高の売上・営業利益となりました。これは、インフレが急伸する中で、先々のコスト高を販売価格に織り込んだ断続的な値上げを基本としつつ、競合他社の動向を踏まえて戦略的な値上げの延期や販促の実施など臨機応変な対応を行うことで、販売量を伸ばしながら、販売単価を改善したことによるものです。

利益面では、リラ安やインフレの進行を背景としたコスト上昇など厳しい外部環境が続く中でも、価格改定による単価改善に加え、原材料価格の低減、販管費の抑制などに努め、超インフレ会計適用後でも大幅な黒字を達成しました。

一方、中国飲料事業では、「おいしい麦茶」をはじめとした現地生産品の販売が引き続き好調で、無糖茶カテゴリーで一定のポジションを獲得し、収益面は堅調に推移しています。

医薬品関連事業

2020年度より受託製造を開始したパウチ製品の受注が好調のほか、価格改定による効果で過去最高の売上となりました。

利益面では、原材料価格の高騰は当初の見込みを上回りましたが、価格改定の効果や製造量の増加による製造効率の改善により上昇したコストを吸収し、増益となりました。

食品事業

記録的な猛暑や最盛期以降の温暖な気候の継続、営業・販売促進活動による好調な販売に加え、価格改定による販売単価の上昇により、増収となりました。

利益面では、増収効果で原材料価格や労務費の上昇を吸収し、増益となりました。

原材料高の影響および価格改定を含む対応策について教えてください。

資源価格・原油価格の高騰、円安の影響などにより、原材料価格やあらゆるコストの上昇、高止まりが続いています。主力の国内飲料事業において、コーヒー豆のほか、容器や段ボールなどの資材、そして委託している商品の製造にかかる費用などあらゆるコストが仕入れ価格へ影響しているほか、医薬品関連事業・食品事業においては、原材料高に加え、工場の操業に必要な光熱費の負担が大きくなっています。また海外飲料事業(トルコ)においてはインフレも相まって、原材料価格や人件費を中心にコストが上昇しています。

こうした状況を踏まえ、国内飲料事業では2022年から2023年にかけて3回の価格改定を実施したほか、海外飲料事業では断続的に価格改定を実施、医薬品関連事業はお取引先との交渉状況に応じて納入価格を改定、食品事業は202年10月と2024年3月に価格改定を行いました。

今後は、コントロール可能な経費の削減に努めるとともに、さらなるコスト上昇が見込まれる場合には、各事業とも販売価格・納入価格を適正な水準に設定し、収益性の向上をめざします。

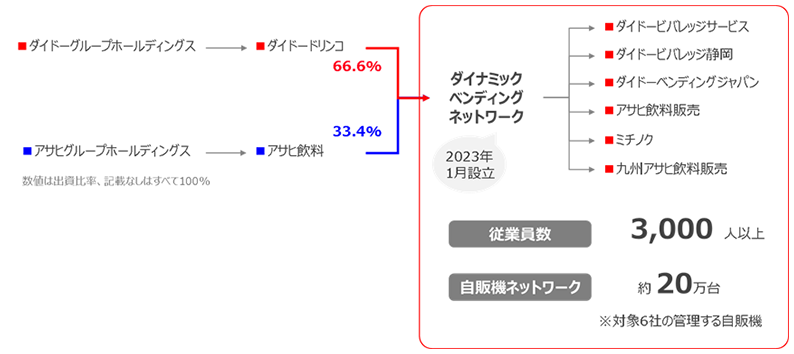

ダイナミックベンディングネットワークについて教えてください。

ダイドードリンコは、2022年9月15日にアサヒ飲料と自販機事業に関する包括的業務提携契約を締結し、2023年1月23日に、ダイドードリンコが議決権の66.6%を持つ新会社「ダイナミックベンディングネットワーク」を設立しました。新会社では、ダイドードリンコ、アサヒ飲料それぞれの自販機直販事業を担ってきた6社を傘下に置き、自販機の一体型運営を行っていくことで、スケールメリットを生かしながら、効率的かつ高品質なオペレーションを追求していきます。そのほか、商品の相互販売の拡充※1や製造委託※2による原価低減、共同での効率的な資源回収による環境負荷の低減などにも取り組んでいきます。

※1 ダイドードリンコの商品をアサヒ飲料の自販機で、アサヒ飲料の商品をダイドードリンコの自販機で販売する取り組み

※2 ダイドードリンコの商品をアサヒ飲料の工場で製造する

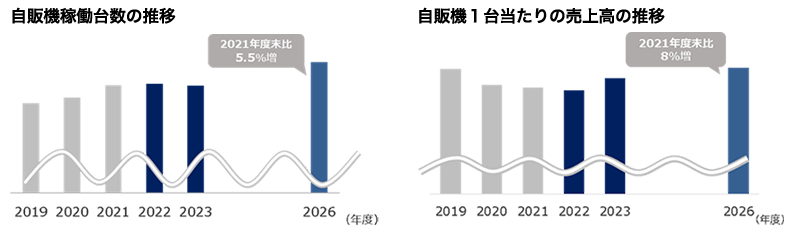

自販機の稼働台数や1台当たりの売上高の状況について教えてください。

当社では自販機チャネルの成長に向けた重点課題として、売上の基盤となる自販機の期末稼働台数を2026年度末に2021年度末比で5.5%増、自販機1台当たりの売上高については2026年度末に2021年度末比で8%増とすることを目標としています。

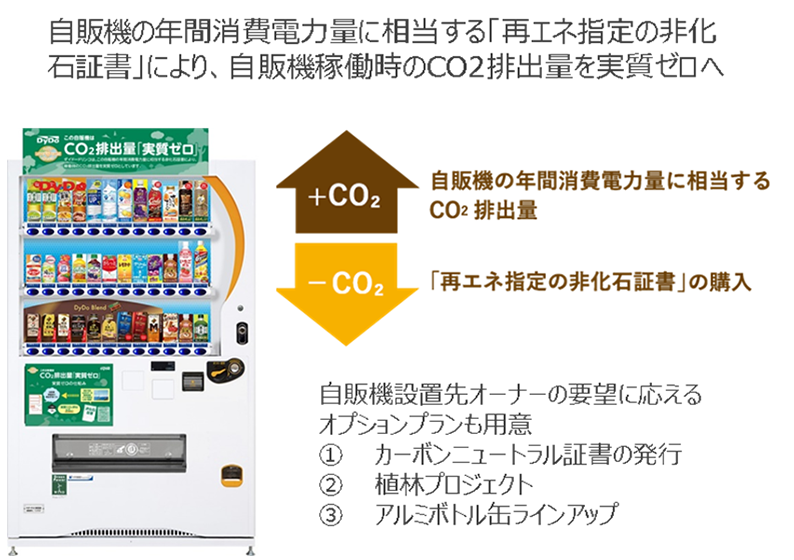

2023年度の自販機台数は期初に低採算先を戦略的に撤去したことなどから、2022年度並みで着地しています。新規ロケーションの獲得にあたっては、非化石証書の活用により、設置先の顧客におけるカーボンニュートラルを実現する自販機や子育て支援に繋がる自販機、女性の健康課題を支援する自販機など、社会や設置先での課題解決に向けた提案(顧客志向型営業)に取り組んでいます。

自販機1台当たりの売上高はここ数年、減少傾向にありましたが、2023年度は価格改定による効果で増加に転じました。今後も高い売上が見込める先への設置を進めるとともに、スマート・オペレーションによるデータ活用の精度を高め、強固な収益基盤を持つ自販機ネットワークの構築に努めていきます。

スマート・オペレーションについて教えてください。

2019年度からスマート・オペレーションの展開を開始し、2022年度にダイドービバレッジサービスの全営業所への展開が完了、2024年度からは新たに子会社となったアサヒ飲料旧傘下の子会社や共栄会※の一部への展開を計画しています。また、2023年7月からはスマート・オペレーションへのAI機能を導入し、さらなる生産性の改善に取り組んでいます。

今後も、継続的な改善により、自販機業界のトップランナーとして業界をリードし続ける存在をめざします。

※卸チャネルにおけるDyDo自販機の特約オペレーター

スマート・オペレーションとは?

将来的に労働力が不足する中でも、日本全国の自販機網を維持し、お客様の「いつでも手軽に飲料を手に取れる」ニーズにお応えし続けるために、ダイドードリンコが独自に取り組む自販機運営の効率化体制のことです。自販機は運営している時こそ無人であるものの、商品の補充や空き容器の回収、自販機の清掃など、その管理には多くの人手を必要とします。

スマート・オペレーションでは、自販機に通信部材を取り付けることで、その中の商品の在庫状況を常に把握できるようにします。これにより、補充が必要な数量の商品を、自販機ごとに事前にトラックへ準備をすることができます。こうしたデジタル技術の活用や分業化によって、管理にかかる仕事の仕組みそのものを抜本的に改革することで、自販機運営にかかる業務負担の軽減と生産性の向上をめざしています。

ポーランドの清涼飲料会社Wosana S.A.(ヴォサナ社)の株式取得について教えてください。

2024年2月にポーランドで清涼飲料の製造・販売を行うヴォサナ社の株式を取得しました。ヴォサナ社はポーランド国内において果汁飲料やミネラルウォーター等の清涼飲料の製造工場を所有し、自社ブランドの製造・販売に加え、大手小売企業のプライベートブランドや他社飲料ブランドの受託製造を担っています。自動化の進んだ生産ラインや複数のビジネスモデルを強みに安定的な利益を創出しています。

ヴォサナ社の買収により、今後も持続的な経済成長が期待されるポーランド国内において、安定した利益を生み出すビジネスモデルを獲得することで、海外飲料事業全体の利益基盤の強化をめざします。また、将来的にはトルコ飲料事業をはじめとしたグループ企業との協業や、ヴォサナ社を足掛かりとした欧州への事業拡大の可能性を検討していく予定です。

超インフレ会計の適用について教えてください。

海外飲料事業の主要国であるトルコにおいては、インフレが急速に進行しています。3年間の累積インフレ率が、100%に近づいているかまたは100%を超えた場合、国際会計基準に定められる要件に従い、会計上の調整を行うことが求められます。

2024年度の業績予想について教えてください。

ポーランドの清涼飲料会社ヴォサナ社の子会社化による増収、利益面では国内飲料事業において2023年5月と11月に実施した価格改定の効果があらわれることで売上総利益の改善に加え、ヴォサナ社の利益貢献を見込んでおります。一方で、トルコ飲料事業において、引き続き超インフレ会計を適用し、会計上の調整をすることとなりますが、現地点では、為替およびインフレ率の見通しが不透明で、合理的な影響額を算出することが困難なことから、通期業績予想につきましては未定、ご参考として超インフレ会計適用前のセグメント別業績予想を開示しております。

「中期経営計画2026」について教えてください。

当社グループでは、2030年のありたい姿を示すグループミッション2030「世界中の人々の楽しく健やかな暮らしをクリエイトするDyDoグループへ」の実現に向け、2019年~2030年までの期間を3つのステージに分けたロードマップを策定しています。「中期経営計画2026」はそのセカンドステージである「成長ステージ」の経営計画であり、「国内飲料事業の再成長」「海外事業戦略の再構築」「非飲料領域の強化・育成」の3つの基本方針のもと、グループ全体を成長軌道へと乗せていきます。昨今、急激な原材料高など当社を取り巻く環境は激変しましたが、めざす方向性に変更はありません。今後もありたい姿に向け邁進してまいります。

※中期経営計画2026について、詳しくはこちらをご覧ください。

-

2019202220272030

-

[ 利益イメージ ]計画ベース成り行きベース投資戦略により、

利益が目減りする部分中期経営計画2026中期経営計画2026 -

基盤強化・投資ステージ成長ステージ飛躍ステージ

-

(2020年1月期 ~ 2022年1月期)(2023年1月期 ~ 2027年1月期)(2028年1月期 ~ 2030年1月期)

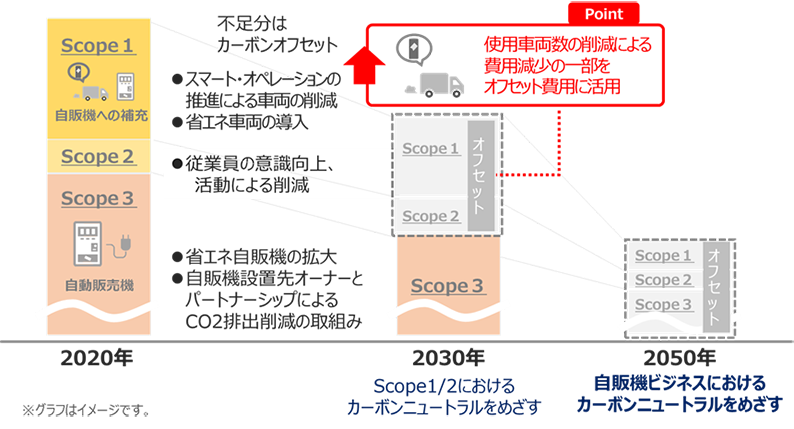

カーボンニュートラルに向けた取り組みを教えてください。

当社グループは、グループミッション2030の経営指針の一つに「環境価値」を掲げ、CO2排出削減に向けた目標を定めています。2050年までに自販機ビジネスにおけるカーボンニュートラルを実現すべく、ステークホルダーと協働しながら業界を率先した取り組みを進めていきます。

脱炭素社会への貢献に向けたCO2排出削減目標

-

CO2排出削減目標2030年までに、国内飲料事業における自社排出(Scope1・2)※におけるカーボンニュートラルを実現

- ※ダイドードリンコ株式会社、ダイドービバレッジサービス株式会社、ダイドービジネスサービス株式会社

-

CO2排出削減目標2050年までに、自販機ビジネスにおけるカーボンニュートラルをめざす(自社排出+自販機の電力消費による排出※)

- ※ダイドービバレッジサービス株式会社によるオペレーション自販機のCO2排出量(Scope3)

-

CO2排出削減目標2030年までに、国内主要グループ会社※1の自社排出量 (Scope1・2)を50%削減※2(2020年比)

- ※1 ダイドードリンコ株式会社、ダイドービバレッジサービス株式会社、ダイドービジネスサービス株式会社、大同薬品工業株式会社、株式会社たらみ

- ※2 売上高原単位(対象グループ会社の排出量合計÷売上高合計)にて算出

具体的な取り組み~Love the EARTHベンダーの展開~